COMPARATIF DES FISCALITÉS INTERNATIONALES

LA FISCALITÉ IMMOBILIÈRE FRANÇAISE:

UN DES RÉGIMES LES PLUS PERFORMANTS

La mode du «french bashing » qui se développe à travers toute l’Europe n’épargne pas le domaine de la fiscalité. La France souffre en effet de l’image assez négative que véhiculent les médias étrangers, sans pour autant qu’ils n’en fassent la démonstration concrète. L’exemple de la taxe à 75% des revenus qui leur sert d’argument phare pour dénoncer cette fiscalité trop contraignante est l’exemple le plus flagrant de cette image infondée. A ce propos, nous trouvons régulièrement des articles sur des sites web, dans des journaux étrangers, alors même que cette taxe a été purement et simplement supprimée pour les personnes physiques ! Elle ne concerne que les entreprises versant à leurs salariés une rémunération annuelle supérieure à un million d’euros. Au final, seules 1.000 personnes en France seront touchées par cette taxe à travers leur société…

La réputation de la France en matière de fiscalité n’est en rien fondée, particulièrement dans le domaine de l’immobilier.

La France n’a rien à envier à la fiscalité immobilière de nos voisins européens et américains, qui s’avère tout au moins aussi coûteuse sinon davantage qu’en France métropolitaine. En effet, les acquisitions de résidences secondaires ne sont pas plus fiscalement onéreuses en France et il faut savoir qu’il existe des régimes fiscaux souvent méconnus qui rendent l’immobilier d’investissement en France très attractif.

Parce que nous sommes convaincus que la réputation de la France en matière de fiscalité immobilière n’est pas fondée, nous vous proposons d’examiner et de comparer de façon objective la charge fiscale liée à l’investissement dans une résidence secondaire par un non-résident en France chez nos principaux voisins européens ainsi qu’en Floride. Nous précisons que cette analyse comparative ne prend pas en compte les taxes locales, les critères de détermination de ces dernières étant totalement différents selon les pays et donc incomparables objectivement.

LES FRAIS D'ACQUISITION

En France, ils sont estimés à environ 7% de la valeur de la propriété. Ce taux comprend l’ensemble des frais juridiques afférents à l’acquisition, à savoir les frais de notaire ainsi que les différentes démarches administratives.

Chez nos voisins anglais, les frais d’acquisition sont compris entre 0 et 12 % du prix d’acquisition selon barème. Pour les biens dits « hauts de gamme » supérieurs à 1.500.000 £ on atteint un taux de 12%: plus élevé donc que au taux français. Ces frais ne comprennent pas les honoraires du « conveyancer » : avocat /juriste chargé d’accomplir les différentes recherches cadastrales et autres démarches administratives. Ses honoraires représentent entre 0,5 et 1% du prix d’acquisition du bien.

Concernant l’Italie, on estime que les frais d’acquisition d’une propriété par des non-résidents s’élèvent entre 10 et 15% du prix d’achat, toujours sans compter les honoraires d’un éventuel conseil juridique.

L’acquisition en Espagne suppose en premier lieu de « sortir » le bien du marché et de le réserver, moyennant le paiement d’un acompte compris entre 3.000 et 6.000 €. S’en suit le paiement d’une taxe de transfert sur les propriétés (ITP) comprise entre 8 et 11% du prix d’achat…

Dès lors, on constate que le taux de 7% pratiqué en France et comprenant l’ensemble des frais juridiques se situe dans la moyenne européenne.

En Floride, force est de constater le remarquable effort sur les frais d’acquisition qui sont estimés entre 3 et 5% du prix d’achat seulement.

IMPOSITION DES REVENUS LOCATIFS

En France, elle est taxée, pour un non résident, au taux minimal de 20%, auquel s’ajoute un impôt sur les prélèvements sociaux de 15,5% (impôt très certainement supprimé dans un avenir proche, cf. infra). Ces taux d’imposition peuvent paraître élevés, cependant, le droit fiscal français autorise la déductibilité d’un grand nombre de charges permettant de réduire de façon substantielle la base imposable.

On citera notamment les amortissements qui sont déductibles en location meublée saisonnière et qui permettent une assiette imposable quasi nulle.

En Floride, un étranger non résident sera imposé au taux minimal de 30%.

En Italie, de nombreuses charges sont également déductibles mais plafonnées à hauteur de 15% des loyers.

Les anglais prévoient également un régime fiscal favorable aux locations saisonnières en octroyant une déduction supplémentaire de 10% du loyer net… Mais il reste moins avantageux que le régime français !

On peut également relever l’originalité des fiscalités espagnoles et suisses. En effet, dans ces deux pays un impôt sur les revenus locatifs est dû…alors même que la propriété n’est pas louée !

Cet impôt vient taxer simplement le fait de jouir de sa propriété, quand bien même celle-ci ne rapporte aucun revenu. Une telle « fiction fiscale » n’a pas lieu en France et elle serait, à juste titre qualifiée d’impôt confiscatoire.

IMPOSITION SUR LA FORTUNE

En France, il est dû lorsque le patrimoine net du contribuable dépasse le seuil de 1.300.000 €. Il existe cependant de nombreuses solutions pour réduire la valeur du patrimoine net taxable en dessous de ce seuil, et plus particulièrement pour les non-résidents.

En Espagne, ce seuil est beaucoup plus bas car l’impôt est dû dès 700.000 € de patrimoine net et la tranche la plus élevée du barème est taxée à 2,5% (le taux français le plus élevé n’est que de 1,5%).

Certains pays taxent le patrimoine dès le premier euro

En Suisse, par exemple à Genève.

D’autres utilisent des manières détournées pour vous taxer

Les Etats-Unis ne connaissent pas l’impôt sur la fortune mais ils appliquent une taxe comparable et spécifique au patrimoine immobilier : la property tax.

Les taux d’imposition sont fixés par les Etats, en Floride, il s’élève à 2% de la valeur vénale !

Comparée à l’ISF français, cette taxe s’avère autrement plus coûteuse : son taux est supérieur au taux maximal d’ISF en France et s’applique de façon uniforme dès le premier dollar. L’ISF en France n’est finalement pas si abusif qu’on le prétend. Des solutions simples existent afin de le diminuer, voire de le supprimer totalement.

Cependant, nous ne pouvons nier l’avantage certain de l’Italie et du Royaume-Uni. En effet aucun de ces pays ne taxe le patrimoine.

IMPOSITION DES PLUS-VALUES A LA REVENTE

Lors de la revente, le taux d’imposition de la plus-value immobilière en France est de 34,5% (19% au titre de l’impôt et 15,5% de prélèvements sociaux) pour les résidents européens. Cependant, il convient d’évoquer la récente condamnation de la France concernant l’assujettissement des non-résidents aux prélèvements sociaux (Arrêt CJUE du 26 février 2015). A terme, un investisseur non-résident ne serait donc imposé qu’à hauteur de 19% lors de la revente de son bien immobilier.

De plus, le calcul de la plus-value prévoit de nombreux abattements. On applique tout d’abord un abattement de 7,5% pour frais d’acquisition, ainsi qu’un abattement de 15% pour travaux (pour les immeubles bâtis et détenus depuis plus de 5 ans, abattements calculés sur le prix d’acquisition). Ces frais peuvent également être intégrés pour leurs montants réels, sous conditions.

S’ajoute à cela un abattement pour durée de détention de l’immeuble égal à 6% par an à compter de la cinquième année de détention (une détention de 10 ans permettra donc un abattement de 30%). La plus-value est donc totalement exonérée d’impôt après 22 ans de détention. La France est revenue à un régime plus avantageux, puisqu’auparavant l’exonération d’impôt sur le revenu était acquise après 30 ans de détention.

Finalement, bien que les taux soient encore élevés, l’application des nombreux abattements permet d’obtenir une base imposable très faible et en conséquence une imposition des plus raisonnables.

Pour sa part, le Royaume-Uni taxe les plus-values sur les immeubles à hauteur de 28% pour toute plus-value supérieure à 32.010 £ (soit environ 40.600 euros).

Genève applique un taux déterminé selon la durée de détention de l’immeuble, qui sera égal à 50% en cas de revente après une détention inférieure à 2 ans, 40% pour une détention entre 2 et 4 ans, 30% entre 4 et 6 ans, et ainsi de suite de façon linéaire. L’exonération d’impôt sur la plus-value de l’immeuble intervient après 25 ans de détention, soit 3 ans après la France.

En Floride, certaines charges viennent en déduction de la valeur d’acquisition ce qui a pour effet de majorer la base imposable. Ainsi, bien que le taux d’imposition de 15% paraisse faible, il s’applique à une assiette très élevée.

Pour conclure il est nécessaire de rappeler qu’un impôt se calcule à partir d’un taux et d’une base d’imposition ! Les médias, souvent novices en la matière, ne se basent que sur les taux pour dénoncer une fiscalité française trop lourde.

En conséquence, ces analyses ne sont pas du tout objectives, puisqu’elles ne prennent pas en compte l’assiette sur laquelle le taux doit s’appliquer!

Un examen approfondi amène à comprendre que des taux élevés n’emportent pas forcément une imposition élevée, la démonstration ayant été faite dans cette étude.

Cette analyse est basée sur le régime de « droit commun », qui s’appliquerait à un particulier souhaitant acquérir une propriété à titre de résidence secondaire.

On constate alors que l’acquisition d’une propriété en France n’est pas plus lourde fiscalement que dans un autre pays européen et s’avère au contraire plutôt avantageuse.

Il faut savoir qu’il est possible d’améliorer encore la rentabilité « fiscale » de son investissement en France. En effet, il existe un régime de type « investisseur », particulièrement intéressant. Ce régime, permet l’obtention d’avantages fiscaux, et par conséquent l’amélioration de la rentabilité locative.

Les principaux avantages de ce régime « investisseur » sont résumés dans l’encadré ci-dessous.

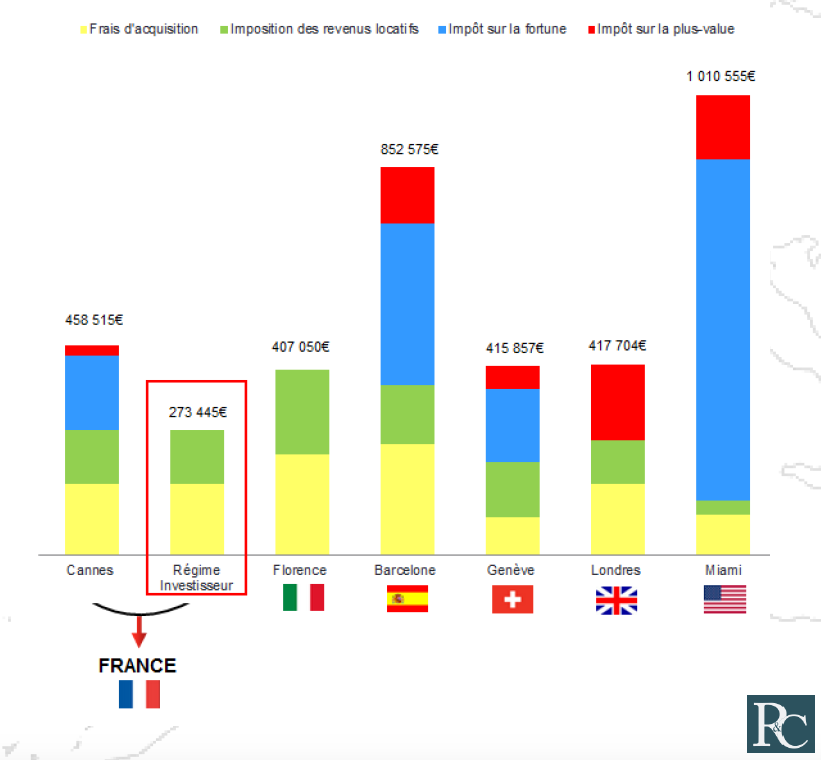

UN EXEMPLE EN CHIFFRE :

Un couple belge, marié, parent de deux enfants mineurs acquiert une villa pour 2,2 millions d’euros (financement par fonds propres).

Le couple souhaite louer la villa durant trois mois l’été (Juin, Juillet et Août).

Revenus locatifs bruts : 50.000 euros.

Charges courantes de la villa pour la période (électricité, eau, chauffage, taxes foncières, assurance, dépenses d’entretien et réparations diverses…): 15.000 euros.

Revente du bien immobilier après 15 années de détention pour 2.8 millions d’euros.

Le couple hésite entre plusieurs destinations : Cannes en France, Florence en Italie, Barcelone en Espagne, Genève en Suisse, Londres au Royaume-Uni et Miami aux Etats-Unis.

Ils aimeraient connaître l’impact fiscal de leur investissement dans chacune de ces destinations. Coût des opérations calculé sur une base de quinze années, à fiscalité constante (données Déc. 2014). Les régimes des différents pays seront comparés avec un investissement réalisé en France par le biais du régime « Investisseur ».

Source: Cabinet Roche & Cie, Expert-comptable à Lyon - Spécialiste de l‘immobilier et de la fiscalité des non-résident

Copyright 2017 SAS BENJAMINPRATT - Toute reproduction interdite